Pourquoi INVESTIR vos cotisations retraite dans le CAC40 ?

Voici le commentaire que j'ai souhaité écrire sur la page de l'article qui suit :

Votre idée est très juste et si en plus vous y ajoutez votre capacité d'épargne , à l'arrivée vous avez le jackpot surtout si vous savez sortir des plus-values aux bons moments ;

d'ailleurs pour ceux qui ne seraient pas adeptes de la bourse imaginez de placer ces sommes uniquement sur l'équivalent du taux du Livret A et allez voir au résultat ,

c'est bluffant !!!

SALUTATIONS

----------------------------------

Et si vous aviez investi vos cotisations retraite dans le CAC40 ?

Publié le 8/12/2012 sur CONTREPOINTS

Si, plutôt que de verser des cotisations au système de retraite par répartition, un salarié moyen de 62 ans avait investi chaque année 20% de son salaire brut dans le CAC40, il disposerait aujourd’hui d’un capital de 800 000€.

Par Acrithène.

Je critique souvent le système de retraites par répartition sur ce blog. Mais je n’ai pas encore évoqué son alternative, la capitalisation. Ce premier billet est sans prétention, et cherche à répondre à une question finalement assez simpliste :

Je critique souvent le système de retraites par répartition sur ce blog. Mais je n’ai pas encore évoqué son alternative, la capitalisation. Ce premier billet est sans prétention, et cherche à répondre à une question finalement assez simpliste :

De quel capital disposerais-je si j’avais investi mes cotisations en bourse plutôt que dans le système par répartition ?

Cette question est simpliste car elle ignore 1) que le marché des actions françaises ne représente qu’une partie des investissements possibles dans un système par capitalisation, la plupart des autres étant moins risqués et 2) que l’adoption du système par capitalisation transforme le visage de l’économie, et pas seulement la manière dont sont financées les retraites. Mais même si cette question est sujette à toutes les critiques sur la réécriture de l’histoire ou sur la réduction du marché financier aux seules actions des grands groupes français, il me semble qu’elle est tout de même intéressante pour mesurer la capacité de la capitalisation à réellement financer les retraites. Je me propose donc d’y répondre.

J’ai pris le cas d’un citoyen prenant sa retraite à la fin de l’année, et ayant commencé à cotiser en 1970. Il a 62 ans, et a commencé à travailler à 20 ans. En termes de salaires, il est représentatif du salarié (privé) moyen.

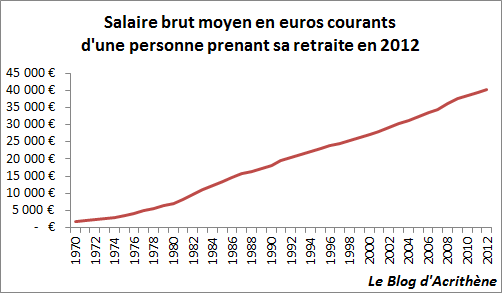

Le premier graphique représente une reconstitution de son salaire brut, à euros courants (sans correction de l’inflation), depuis 1970. Cette évolution prend en compte l’élévation du salaire moyen, et son vieillissement en âge. Ainsi, en 1970 il touche 59% du salaire moyen de l’époque, et en a touché 115% cette année, soit environ 40 000€ brut en fin de carrière. Si le salaire de 1970 vous semble dérisoire, c’est à cause de l’inflation des quarante dernières années.

Pour sa retraite, ce personnage fictif avait mis chaque année 20% de son salaire brut sur le marché parisien des actions. À titre de comparaison, les cotisations retraites représentaient en 2007, 26% du salaire brut (source). Par ailleurs, il réinvestissait immédiatement chaque dividende reçu.

La question du dividende est très importante car les non-initiés pensent que les variations du CAC40 permettent de calculer les plus ou moins-values sur les placements en bourse. Or entre le moment où vous avez acheté une action, et celui où vous l’avez revendue, celle-ci vous a versé des dividendes qu’il faut réintégrer pour calculer votre vrai gain. L’indice CAC40 NR vous donne le vrai rendement de vos placements en supposant le réinvestissement des dividendes nets d’impôts. Il est aujourd’hui à 6 340, contre seulement 3 566 pour le CAC40. Cette différence reflète les milliards d’euros versés sous forme de dividendes aux actionnaires entre 1987 et aujourd’hui. Les variations du CAC40 cachent donc une immense partie du rendement des investissements en bourse.

Le graphique suivant résume le rendement, dividendes compris et net de leur imposition, du marché parisien depuis 1970.

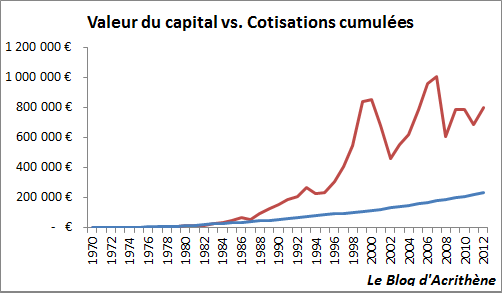

Enfin, le dernier graphique représente, en rouge, l’évolution du pécule de notre nouveau retraité au gré des fluctuations boursières, et au fur-et-à-mesure que vous ajoutez à la fin de chaque année 20% de son salaire brut, plutôt que de le donner au système de retraite par répartition. En bleu est représenté le cumul de toutes vos cotisations, ajustées de l’inflation.

Donc d’après ce scénario, bien que nous soyons au milieu d’une crise financière, cette stratégie de capitalisation assez basique permet à notre personnage de disposer d’un capital de 804 000€, et surtout de n’être pas à la charge de la génération suivante, contrairement au système par répartition.

Ce capital de 804 000€, notre baby boomer va aller le convertir en rente viagère auprès d’un assureur. Si l’assureur estime son espérance de vie à 86 ans, il devra en moyenne lui verser cette rente pendant 24 années, peut-être plus, peut-être moins.

À supposer un taux d’intérêt réel sur l’épargne de 1%, l’annuité versée sera égale à A, telle que :

Soit :

Avec 38 000€ par an, on peut dire qu’il pourrait vivre pleinement sa retraite, et ce sans se soucier du système de retraites moribond qu’est la répartition et qu’il laisse à ses enfants ou aux enfants des autres.

Vous pouvez télécharger mon fichier Excel pour consulter les calculs ou les adapter : Capitalisation.xlsx

Les rendements du marché parisien avant 1987, sont issus de la thèse de doctorat de David Lebris : Les actions françaises depuis 1854 : analyses et découvertes.

A découvrir aussi

- N’est-il pas URGENT d’appliquer des programmes “GAGNANT-GAGNANT” ??

- Lettre à Monsieur le Président François Hollande : Faites comme Tony Blair !

- Tondus dans l'égalité , vous les Français !